米国債務が史上初の38兆ドル突破:2.5ヶ月で1兆ドル増加の衝撃

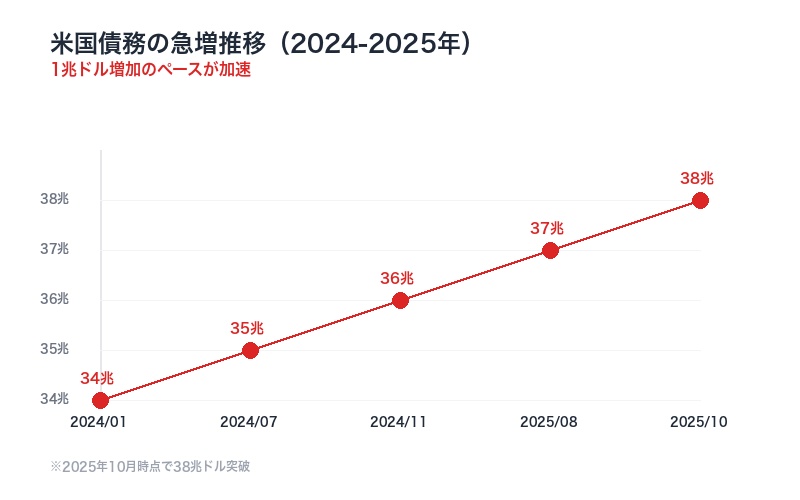

2025年10月23日、米国連邦債務が歴史的な節目となる 38兆ドルを突破しました。この数字は、わずか2.5ヶ月前の8月中旬に37兆ドルに達したばかりであり、1兆ドルの増加が驚異的な速さで進行していることを示しています。

Kim氏のX投稿より:

@kimmonismus

「米国は世界で最も重要な経済大国です。疑いの余地はありません。しかし、それは文字通り高い代償を伴います。米国の債務負担は前例のない高さにまで上昇しており、現在38兆ドルという想像を絶する金額に達しています。これがトランプがFEDの金利引き下げを求めて利払い負担を軽減しようとしている主な理由の一つです。」

– 引用元:X (Twitter)

Committee for a Responsible Federal Budget(CRFB)によれば、債務上限が2025年1月2日に36.1兆ドルで再設定された後、7月4日に5兆ドルの引き上げが実施されました。その後、わずか3ヶ月で2兆ドル近く増加し、 債務増加のペースは加速の一途を辿っています。

AI覇権競争と対中戦略:データセンター投資の巨額コスト

米国が債務を急増させている背景には、 中国との技術覇権競争があります。米国政府は中国に対して半導体禁輸措置を課し、中国が米国企業と競合するAIモデルを開発することを阻止しています。

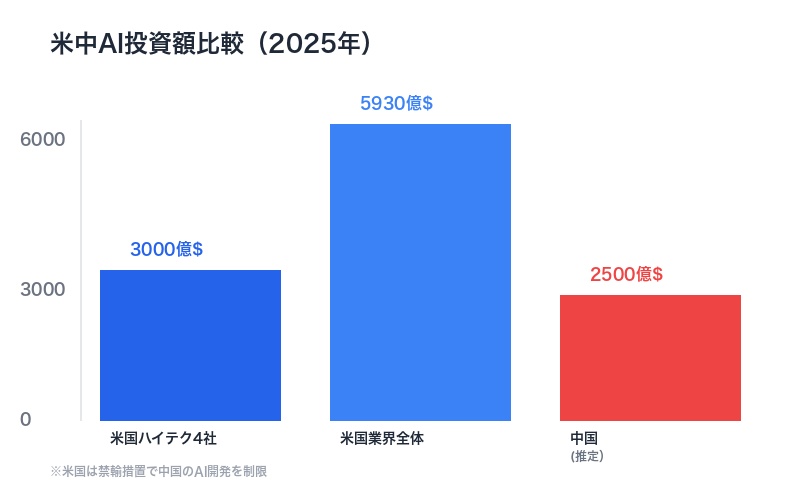

同時に、米国は国内のAIインフラ整備に巨額の投資を行っています:

- データセンター建設への補助金:電力供給の確保を含む大規模投資

- ハイテク企業4社の設備投資:2025年に3,000億ドル台に拡大見込み

- 米ハイテク業界全体:データセンター関連設備投資が2025年に5,930億ドル、2028年には1兆ドル超の予測

- OpenAI:AIインフラ整備に「数兆ドル」を投じる計画

重要データ:

2025年の世界の生成AI支出は、前年比76.4%増の6,440億ドル(約95兆円)に達すると見込まれています。

利払い負担が防衛費とメディケアを超える:年間1兆ドルの重荷

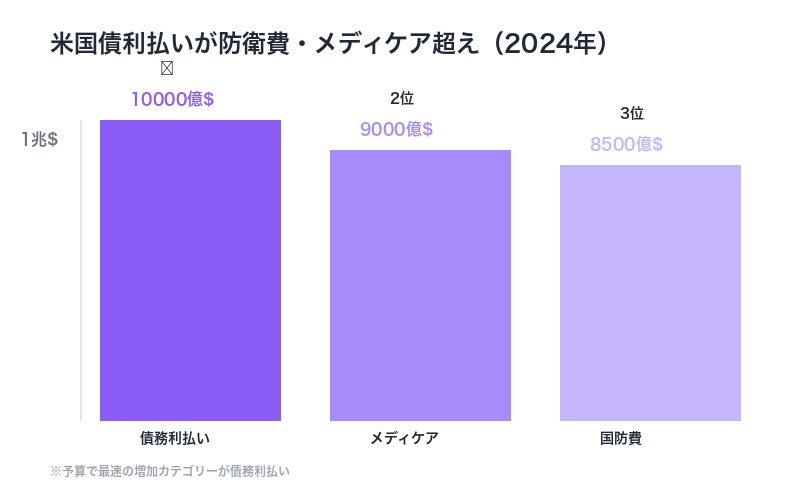

債務増加の最も深刻な影響は、 利払い費用の急増です。財務省データによれば、2024年の連邦政府の債務利払い額は年間約1兆ドルに達し、これは連邦予算の中で最も急速に増加しているカテゴリーです。

驚くべきことに、 利払い費用はメディケア(高齢者医療保険)と国防費の両方を上回りました。これは、米国政府が国民の福祉や安全保障よりも、債務の利息支払いに多くの資金を費やしていることを意味します。

| 支出項目 | 年間支出額(2024年) | 順位 |

|---|---|---|

| 債務利払い | 約1兆ドル | 🥇 1位 |

| メディケア | 約9,000億ドル | 2位 |

| 国防費 | 約8,500億ドル | 3位 |

債務の歴史的推移:200年で到達した38兆ドルの軌跡

米国連邦債務の歴史を振り返ると、その増加ペースの異常性が浮き彫りになります:

- 2024年1月:34兆ドル

- 2024年7月:35兆ドル(6ヶ月で1兆ドル増加)

- 2024年11月:36兆ドル(4ヶ月で1兆ドル増加)

- 2025年8月:37兆ドル(9ヶ月で1兆ドル増加)

- 2025年10月:38兆ドル(2.5ヶ月で1兆ドル増加)

特に2025年に入ってからの加速度的な増加は、債務上限一時停止期間中の遅延借入れが一気に実行されたことが主因とされています。

警告:

債務の対GDP比率は、第二次世界大戦直後のピークを超える水準に達しつつあり、財政の持続可能性に対する懸念が高まっています。

トランプの金利引き下げ要求:利払い削減の政治的圧力

ドナルド・トランプ前大統領が連邦準備制度理事会(FED)に対して金利引き下げを強く求めている背景には、 利払い負担の軽減という明確な意図があります。

現在、FEDの政策金利は比較的高い水準にあり、これが38兆ドルの債務に対する利息を押し上げています。金利が1%低下すれば、年間の利払い額は 約3,800億ドル削減される計算になります。

| FED政策金利 | 年間利払い見込み | 削減効果 |

|---|---|---|

| 現在水準(約5%) | 約1.9兆ドル | – |

| 1%低下(4%) | 約1.52兆ドル | -3,800億ドル |

| 2%低下(3%) | 約1.14兆ドル | -7,600億ドル |

しかし、金利引き下げはインフレ再燃のリスクを伴い、FEDの独立性を脅かす政治的圧力として批判されています。

経済成長とAI成功への賭け:税収増加で債務を正当化できるか

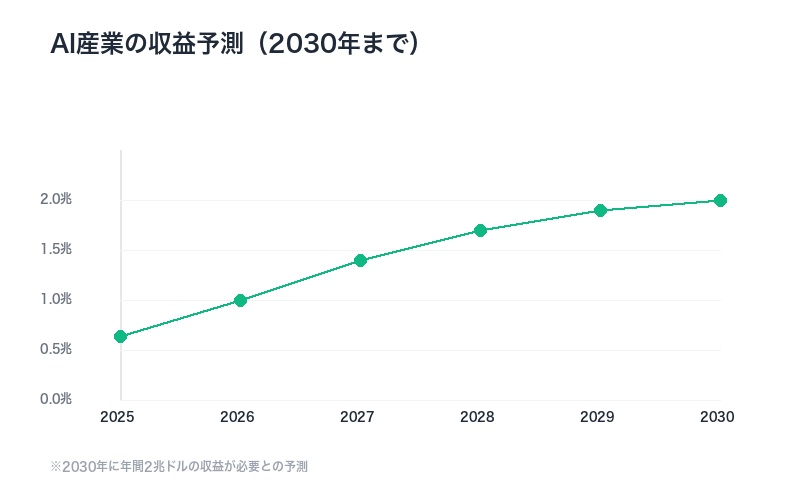

米国政府は、 AI技術の成功による経済成長と税収増加が、巨額の債務支出を正当化すると期待しています。

AI企業は2030年までに年間計2兆ドルの収入が必要になるとの予測があり、これが実現すれば:

- 法人税収の大幅増加:テック企業の利益拡大による

- 所得税収の増加:AI関連雇用の創出による

- GDP成長率の上昇:生産性向上による経済全体の拡大

しかし、この「成長による債務返済」戦略には大きなリスクがあります:

- AIバブル崩壊のリスク:過剰投資が実需を上回る可能性

- 技術的失敗:期待されたAI革命が実現しない場合

- 中国の追い上げ:禁輸措置にもかかわらず中国が独自技術を開発する可能性

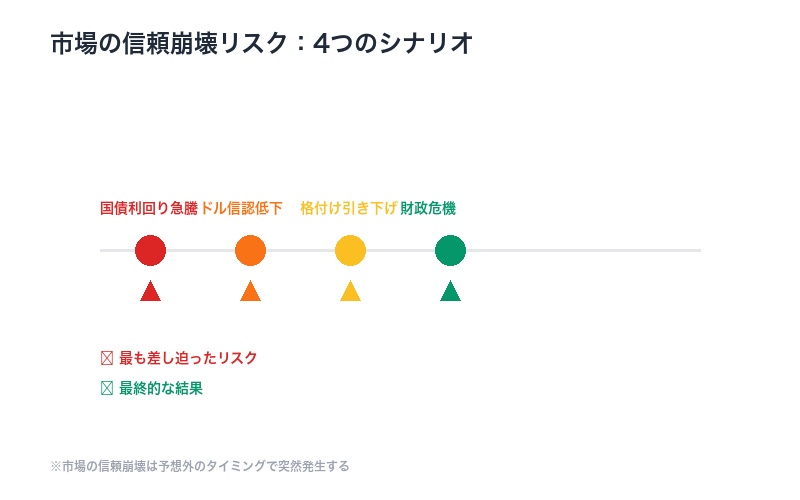

民主党も共和党も懸念:市場の信頼崩壊はいつ起こるのか

通常、財政政策で対立する民主党と共和党ですが、 債務増加への懸念では両党が一致しています。その理由は、「市場が米国の債務返済能力に疑問を抱き始める時期を誰も知らない」という不確実性にあります。

市場の信頼崩壊シナリオ

- 国債利回りの急騰:投資家が米国債を売却し始めると、利回りが上昇し利払い負担がさらに増加

- ドルの信認低下:基軸通貨としての地位が揺らぐ

- 格付け引き下げ:信用格付け機関が米国債の格付けを下げる

- 財政危機:債務のロールオーバー(借り換え)が困難になる

専門家の警告:

Committee for a Responsible Federal Budgetは、「これは偉大な国家であるアメリカが財政を運営する方法ではない」と警鐘を鳴らしています。

歴史的に見ると、債務危機は 予想外のタイミングで突然発生します。ギリシャ債務危機(2010年)、アルゼンチン債務危機(2001年)など、多くの国が「まだ大丈夫」と思われていた時期に信頼を失いました。

まとめ:AI覇権と財政健全性のジレンマ

米国は AI技術覇権を維持するために巨額の投資を行い、その代償として債務が38兆ドルという前例のない水準に達しました。年間1兆ドルの利払いは、国防費やメディケアを上回り、財政を圧迫しています。

今後の展望:3つのシナリオ

- 楽観シナリオ:AIが期待通りの経済成長を生み出し、税収増加で債務が管理可能になる

- 中立シナリオ:債務は増加し続けるが、基軸通貨ドルの強みで当面は問題なし

- 悲観シナリオ:市場の信頼が崩壊し、利回り急騰と財政危機が発生

トランプの金利引き下げ要求、民主・共和両党の債務懸念、そしてAI投資への賭け。これらが交錯する中、 米国の財政運営は歴史的な岐路に立っています。

経済成長とAIの成功が債務を正当化できるのか、それとも市場の信頼崩壊が先に訪れるのか。その答えは、今後数年の間に明らかになるでしょう。

関連記事:

- AI投資バブルは崩壊するのか:主要企業の設備投資動向分析

- 中国の半導体自給率向上:米国禁輸措置の効果は限定的か

- FEDの独立性とトランプの政治的圧力:歴史的対立の構図

コメント